Am 13. Januar 2018 trat die Richtlinie 2015/2366 über Zahlungsdienste im europäischen Binnenmarkt (die sogenannte “ PSD2 „) in Kraft.

Dieser Text zielt darauf ab, :

- Anpassung der bestehenden Vorschriften an die neuen elektronischen Zahlungsdienste durch die Festlegung gemeinsamer Sicherheitsregeln, insbesondere ;

- Förderung der Entstehung neuer Akteure und innovativer Lösungen durch die Schaffung eines Ökosystems, das auf der Grundlage von APIs kommuniziert.

In Frankreich wurde die Richtlinie in nationales Recht umgesetzt durch die Verordnung Nr. 2017-1252 vom 9. August 2017 zwei neue Zahlungsdienste (den Kontoinformationsdienst und den Zahlungsauslösedienst) und eine neue Kategorie von Zahlungsdienstleistern (die Kontoinformationsdienstleister) geschaffen.

Nutzungsänderungen als Motor für die Transformation des Bankwesens

Die Beziehung zwischen Kunden und Bankinstituten hat sich in den letzten 15 Jahren gewandelt. Die Agentur, die früher der Haupttreffpunkt war, wird zugunsten der mobilen Anwendungen der verschiedenen Akteure vernachlässigt. Die Zahlen zum Multi-Banking sowie zur Bankmobilität steigen jedes Jahr.

Die Kunden verlangen von ihrer(n) Bank(en) mehr Reaktionsfähigkeit, mehr Verfügbarkeit und mehr Service.

Die “ Fintechs “ haben sich dieser Problematik angenommen und drängen die etablierten Akteure mit immer innovativeren Dienstleistungen in die Schranken. Diese Startups, die mit agilen Methoden und kontinuierlichen Einsatzzyklen aufgewachsen sind, legen ein rasantes Tempo vor, das sie herausfordert.

Banken müssen zu „API companies“ werden

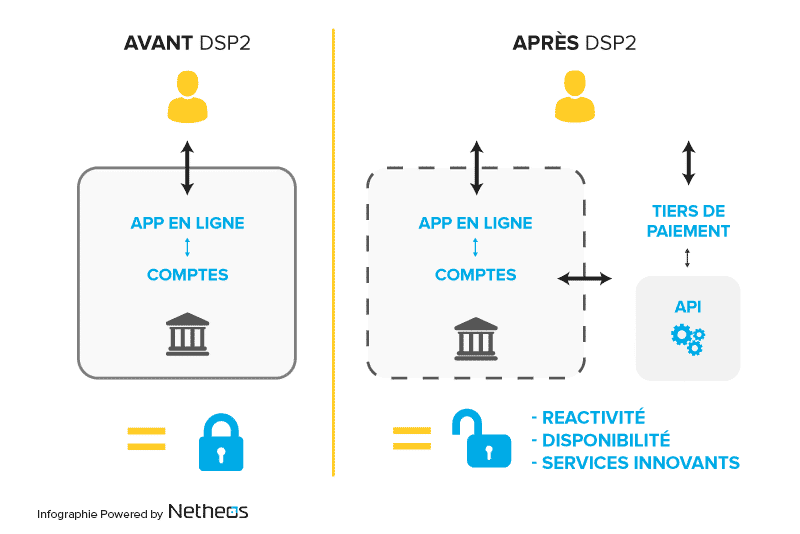

Um innovative Finanzdienstleistungen anbieten zu können, müssen Fintechs Zugang zu den Bankdaten ihrer Kunden haben. Da es kein standardisiertes System für den Informationsaustausch gab, griffen Fintechs auf das sogenannte „Screen Scraping“ zurück, bei dem der Kunde aufgefordert wird, sich auf der Website seiner Bank anzumelden, und dann die Informationen direkt aus der Webseite des Bankportals entnommen werden.

Die Banken lehnen diese Technik ab, da sie zwar funktional, aber sicherheitstechnisch problematisch ist. Außerdem sind die Banken nicht sehr glücklich darüber, dass sie ihren „Schatz“ an Daten mit mehr oder weniger direkten Konkurrenten teilen müssen.

Die PSD2 klärt die Situation, indem sie die Bankinstitute verpflichtet, Zahlungsdienstleistern Zugang zum Zahlungskonto zu gewähren. Über den Regulatory Technical Standard (RTS) schreibt die Europäische Kommission vor, dass die Banken eine Kommunikationsschnittstelle („API“) einrichten müssen, über die verschiedene Zahlungsdienste auf die Daten ihrer Kunden zugreifen können.

Die Banken müssen daher im Eiltempo ihre Infrastrukturen, Anwendungsgrundlagen und Prozesse modernisieren und ein neues Handwerk erlernen, um mit Fintechs, die im Zeitalter der APIs geboren wurden, in Dialog treten zu können.

Außerdem müssen die Banken diese Entwicklungen durchführen, ohne ihre Millionen von Kunden zu beeinträchtigen, während die Fintechs noch immer nur ein paar Tausend Kunden haben.

Zahlung ist nicht der einzige Bereich, der innovativ ist

Die PSD2 ist sowohl die Folge als auch die Ursache der Innovationen, die die Finanzwelt erschüttern. Durch die Schaffung eines klaren rechtlichen und technischen Rahmens hat der Text die letzten Hemmnisse beseitigt, und die Investitionen in Fintechs haben sich 2017 im Vergleich zu 2016 in Europa mehr als verdoppelt.

Innovation betrifft alle Aspekte des Bankangebots. Das Bezahlen steht natürlich im Mittelpunkt der Revolution mit Fintechs wie z. B. Sharepay, die eine Zahlungskarte anbieten, mit der Ausgaben auf mehrere Konten aufgeteilt werden können. Auch die Kontoverwaltung wird weiterentwickelt, indem über die historische Verfolgung der Ausgaben hinaus künstliche Intelligenz integriert wird, um zukünftige Ausgaben vorherzusagen und z. B. den Kunden dazu zu bringen, seine Ersparnisse für den Sommerurlaub zu erhöhen. Wells Fargo in den USA hat diese Funktion gerade in seine mobile Anwendung integriert.

Die KYC („Know Your Customer“) im Bankwesen, ein obligatorischer Prozess zur Identifizierung des Kunden bei der Aufnahme einer Geschäftsbeziehung oder z. B. bei der Gewährung eines Kredits, wird von den Fintechs nicht vergessen. Dank der PSD2 ist es nun möglich, problemlos auf die Kundenhistorie zuzugreifen (natürlich nur mit Zustimmung des Kunden) und somit ein Beweisbündel zu konsolidieren, mit dem die Identität des Kunden und die tatsächliche Existenz des gemeldeten Kontos sichergestellt werden kann. Diese Art von Verfahren ermöglicht es, den Identifizierungsprozess insbesondere dadurch zu vereinfachen, dass weniger Belege verlangt werden.

PSD2: Was nun?

Die Banken öffnen nicht nur ihre Datenbanken für Fintechs. Auch sie führen (intern oder in Zusammenarbeit mit Fintechs) Innovationen in alle Richtungen ein, sei es im Bereich der Authentifizierung wie die Société Générale mit der Verwendung von Selfies und Videointerviews zur Eröffnung eines Bankkontos. Oder in Bezug auf die Kundenbeziehung, z. B. mit der Einführung des Chatbot Messenger durch LCL vor kurzem. Darüber hinaus eröffnet ihnen die PSD2 ein neues Geschäftsmodell, nämlich das eines Datenanbieters. Sie werden in der Lage sein, den Datenreichtum, den sie besitzen, zu monetarisieren und die Kontrolle über die Daten zurückzugewinnen.

Auch wenn es noch zu früh ist, um die Lehren aus PSD2 zu ziehen, steht fest, dass wir erst am Anfang einer Reihe von wichtigen Innovationen im Finanzbereich stehen.