Antes de abordar el tema de la lucha contra el fraude, es importante ponerse de acuerdo sobre la definición de fraude: acción deliberada e intencionada dirigida a engañar, embaucar o estafar a una persona o entidad con el fin de obtener beneficios ilícitos, generalmente a costa de terceros. Existen multitud de fraudes que pueden agruparse en 7 tipos: financiero, comercial, de identidad, documental, social, informático y en línea.

La lucha contra el fraude (o más bien los fraudes) es, por tanto, el conjunto de acciones y medidas puestas en marcha para prevenir, detectar y sancionar estos actos fraudulentos. Implica a diversas partes interesadas, como las autoridades públicas, las empresas privadas y los propios particulares. La práctica se rige por leyes y reglamentos nacionales, europeos e internacionales.

La ley contra el fraude

¿Cuál es el principal reto en la lucha contra el fraude?

Desde la crisis de Covid-19 y sus consecuencias en la digitalización de la sociedad, el riesgo de actos fraudulentos ha aumentado considerablemente. Según un estudio de Euler Hermes – DFCG para 2021, 3 de cada 5 empresas están experimentando un aumento de los intentos de fraude, 3 de cada 4 de los cuales son ataques de phishing. Ese mismo año, 1 de cada 4 empresas fue víctima de un fraude probado.

En un mundo digital en constante cambio periódicamente surgen nuevas formas de fraudeEn este contexto, el principal reto de la lucha contra el fraude es proteger a los particulares, las empresas y las instituciones de las actividades ilegales y fraudulentas para garantizar la seguridad del sistema financiero. confíe enla integridad y transparencia de las transacciones comerciales, financieras y digitales.

Una lucha eficaz contra el fraude requiere un conocimiento profundo de las técnicas utilizadas por los defraudadores, así como la aplicación de medidas preventivas y represivas.

¿Qué leyes y reglamentos rigen la lucha contra el fraude en Francia?

En Francia, se basa en un marco jurídico riguroso. He aquí las principales leyes y normativas para combatir esta lacra. Esta lista no es exhaustiva.

La Ley Hamon

- Adoptada en 2014, la Ley Hamon pretende reforzar la protección de los consumidores y fomentar prácticas comerciales más justas.

- Esta ley introduce una serie de medidas específicas para prevenir las prácticas fraudulentas en las ventas en línea. Por ejemplo, exige que los sitios web de comercio electrónicomuestren claramente la información sobre los productos y servicios ofrecidos, incluidas sus características esenciales, el precio total con impuestos incluidos, las condiciones de entrega y pago y las condiciones para ejercer el derecho de desistimiento.

- Además, la Ley Hamon también aumenta las sanciones por prácticas comerciales engañosas o agresivas. Prevé multas de hasta el 15% del volumen de negocios anual medio generado en Francia por la empresa en cuestión.

- Código jurídico: Código de Consumo

El acto Sapin 2

- Promulgada en 2016, la Ley Sapin 2 pretende reforzar la transparencia y la ética en la vida económica.

- En cuanto al fraude fiscal, esta ley otorga amplios poderes a las autoridades competentes para investigar los delitos fiscales y recuperar los activos fraudulentos.

- Entre sus principales disposiciones figuran la creación de la Agencia Francesa de Lucha contra la Corrupción (AFA), encargada de prevenir y detectar los actos de corrupción, y el despliegue de un sistema de «denuncia de irregularidades» para fomentar la denuncia de actos fraudulentos.

- Código jurídico: Code monétaire et financier

Cuarta Directiva LCB-FT

- La 4ª Directiva europea tiene por objeto luchar contra el blanqueo de capitales y la financiación del terrorismo.

- Esta directiva impone obligaciones estrictas a los profesionales del sector financiero, como bancos, compañías de seguros, notarios, abogados, agentes inmobiliarios, etc., en materia de diligencia debida con la clientela.

- Estas obligaciones incluyen la identificación y verificación de la identidad de los clientes (KYC), el seguimiento continuo de sus movimientos financieros (KYT) y la notificación de las operaciones sospechosas a las autoridades competentes (en particular TRACFIN y la AMF).

- Código jurídico: Code monétaire et financier

Concierte una cita con uno de nuestros expertos para explorar cómo las soluciones de Netheos le permiten verificar la identidad de sus usuarios, de forma segura y sin perder conversión.

5ª Directiva LCB-FT

- La 5ª Directiva europea LCB-FT (también conocida como AMD5) refuerza las medidas existentes para combatir el fraude financiero.

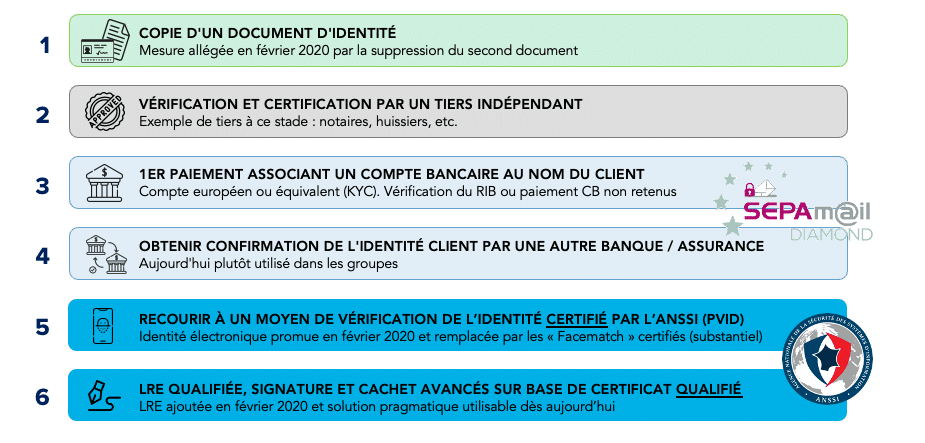

- En particular, impone una mayor vigilancia al especificar las medidas adicionales que deben aplicarse en caso de relación comercial a distancia.

- Estas medidas incluyen la obligación de que las empresas sujetas a la ley utilicen soluciones certificadas por la ANSSI para verificar la identidad de sus clientes (Firma Electrónica Reconocida, Vía PVID, Identidad Digital, etc.).

- Código jurídico: Code monétaire et financier

Ley de Confianza en la Economía Digital (LCEN)

- Adoptada en 2004, la LCEN regula las actividades en línea y pretende prevenir las acciones fraudulentas en Internet.

- Exige a los proveedores de servicios en línea que establezcan medidas de seguridad adecuadas para proteger los datos personales de los usuarios.

- Además, esta ley también incluye disposiciones específicas para combatir el spamming (envío no solicitado de correos electrónicos de marketing masivo o cibercriminales) y los contenidos ilegales en Internet.

- Código jurídico: Code de commerce

Ley de Modernización de la Economía (LME)

- La LME, promulgada en 2008, pretende fomentar la competencia y mejorar el funcionamiento del mercado.

- Contiene disposiciones específicas para evitar prácticas comerciales fraudulentas, como el abuso de posición dominante o los acuerdos ilícitos entre empresas.

- Por ejemplo, esta ley refuerza los poderes de la Autoridad de la Competencia para investigar prácticas anticompetitivas e imponer sanciones a las empresas infractoras.

- Código jurídico: Code de commerce

Qué es la ley de 23 de octubre de 2018, conocida como "ley antifraude"?

La ley de 23 de octubre de 2018 de lucha contra el fraude es una norma que pretende mejorar la detección y represión del fraude. Mientras que la ley para un Estado al servicio de una sociedad de confianza (ESSOC) pretendía simplificar las relaciones de la administración con los usuarios, en particular mediante la introducción de un derecho al error, la ley de 23 de octubre de 2018 la completa mediante refuerzo de las sanciones contra los evasores fiscales (cuya acción ya no es un error, sino deliberada).

Esta ley tiene dos objetivos principales: detectar y aprehender mejor el fraude, y castigarlo mejor. Para alcanzar estos objetivos, el texto introduce una serie de innovaciones significativas:

- La creación de una "policía fiscal" dentro del Ministerio responsable del Presupuesto para aumentar la capacidad de investigación judicial en casos de fraude fiscal.

- Refuerzo de las competencias de las aduanas para luchar contra los programas informáticos fraudulentos diseñados para permitir y ocultar el fraude.

- Mejora de la colaboración entre los agentes encargados de la lucha contra las prácticas fraudulentas en las misiones de control y recuperación.

- Aclarar las obligaciones fiscales de las plataformas de economía colaborativa para hacer un mejor uso de los datos recopilados por las autoridades fiscales y mejorar su capacidad para detectar ingresos no declarados.

También se han aumentado las sanciones por fraude:

- Aplicación automática de la práctica del "naming and shaming", destinada a hacer públicas las sentencias dictadas por los tribunales (recordatorios fiscales y sanciones pecuniarias administrativas) para los casos más graves de fraude fiscal.

- La creación de una sanción administrativa (además de las sanciones económicas existentes) para los profesionales cómplices de fraude fiscal.

- Aumento de las multas al doble de la cantidad obtenida por fraude fiscal.

Webinar

Para más información, descargue nuestra infografía gratuita titulada «5 niveles de control para frenar el fraude de identidad en Internet»

¿Quién lucha contra el fraude?

Actores en la lucha contra el fraude en Francia y la UE

En Francia, varios actores desempeñan un papel clave. He aquí una lista de los principales implicados.

- Los poderes públicos : El Gobierno francés, a través de diversas instituciones como el Ministerio de Economía y Hacienda, la Dirección General de Finanzas Públicas (DGFiP) y la Dirección General de Competencia, Consumo y Represión del Fraude (DGCCRF), se encarga de aplicar políticas y medidas de lucha contra el fraude. La función de estas autoridades es detectar, prevenir y sancionar los actos fraudulentos.

- Fuerzas del orden: la policía y la gendarmería también participan. Se encargan de investigar los casos de fraude denunciados, detener a los presuntos defraudadores y reunir las pruebas necesarias para su procesamiento.

- Organismos de control: varios organismos independientes se encargan de la regulación en distintos sectores. Por ejemplo, la Autorité des marchés financiers (AMF) vela por que las operaciones de los mercados financieros se realicen de conformidad con la normativa vigente, mientras que la Autorité de contrôle prudentiel et de résolution (ACPR) supervisa las actividades bancarias y protege a los usuarios.

- Profesionales del sector privado: empresas como bancos y compañías de seguros tienen un importante papel que desempeñar: deben aplicar medidas de protección interna para proteger sus actividades y a sus clientes frente a posibles actos malintencionados. Esto puede incluir el uso de soluciones avanzadas como las que ofrece Netheos para detectar tramas fraudulentas mediante una alianza estratégica entre la IA y la experiencia humana.

- Asociaciones y organizaciones no gubernamentales: Algunas ONG se dedican específicamente a la lucha contra el fraude. Proporcionan información, asesoramiento y apoyo a las víctimas del fraude, sensibilizan a la opinión pública sobre los riesgos asociados al fraude y abogan por políticas más estrictas para combatir esta lacra. Un ejemplo es la conocida asociación «30 millions de consommateurs».

- Las instituciones europeas: La Comisión Europea desempeña un papel clave en la coordinación de los esfuerzos a escala de la UE. Se encarga de elaborar políticas y normativas para prevenir y combatir el fraude. La Oficina Europea de Lucha contra el Fraude (OLAF) es también una importante institución que investiga los casos de fraude que afectan a las finanzas de la UE.

¿Cómo luchan los bancos contra el fraude?

Para luchar contra el fraude, el blanqueo de capitales y la financiación del terrorismo (LCB-FT), los bancos deben aplicar una estrategia de Gestión de Riesgos y Cumplimiento. Para ello, deben aplicar un conjunto de medidas para verificar la identidad y autenticidad de sus clientes potenciales: es lo que se conoce como proceso de Diligencia Debida sobre el Cliente (DDC).

Como parte de este proceso, los bancos están legalmente obligados a :

- Conozca a sus clientes (proceso KYC)

- Identificar claramente sus transacciones (proceso KYT o Know Your Transaction).

Además, las entidades bancarias están aplicando una serie de medidas adicionales para luchar activamente contra el fraude. Estas son las 5 acciones principales:

-

Implantación de sistemas de seguridad avanzados

Inversión en tecnologías de vanguardia, como las soluciones de verificación de identidad a distancia de Netheos mediante reconocimiento facial con detección activa o pasiva en vivo. Estas herramientas se utilizan generalmente cuando el banco entabla una relación con sus clientes (por ejemplo, cuando se abre una cuenta bancaria) para cumplir las obligaciones de KYC. En particular, estos métodos eliminan el riesgo de usurpación de identidad (nota del editor: la práctica de asumir deliberadamente la identidad de otra persona para llevar a cabo acciones fraudulentas).

-

Refuerzo de los protocolos de autenticación

Aplicación de varios niveles de autenticación para garantizar que sólo las personas autorizadas puedan acceder a una cuenta o realizar operaciones sensibles. Estas medidas, conocidas como autenticación fuerte, suelen incluir el uso de contraseñas complejas, doble autenticación (contraseña + validación por correo electrónico, por ejemplo, o recepción de un código por SMS) y notificaciones en caso de conexión sospechosa desde un dispositivo desconocido.

-

Control continuo de las transacciones

Para cumplir con las obligaciones de KYT, los bancos utilizan herramientas de análisis avanzadas para supervisar en tiempo real las transacciones realizadas en sus plataformas. Esto les permite identificar rápidamente cualquier actividad inusual o fraudulenta y tomar medidas inmediatas para minimizar el riesgo.

-

Colaboración con las autoridades competentes

Colaborar estrechamente con los organismos encargados de la aplicación de la ley (especialmente la ACPR y la AMF) para intercambiar información crucial (como las listas negras o la lista de Personas Políticamente Expuestas) y cooperar en las investigaciones sobre fraude. Esta colaboración reforzará la detección y represión de las actividades fraudulentas.

-

Sensibilización y formación

Los bancos imparten formación periódica a su personal para concienciarlo de las nuevas técnicas de fraude e informarlo de los pasos que debe dar para identificar y notificar casos sospechosos. También educan a sus clientes asesorándoles sobre cómo proteger sus datos sensibles.

Concierte una cita con uno de nuestros expertos para explorar cómo las soluciones de Netheos le permiten verificar la identidad de sus usuarios, de forma segura y sin perder conversión.

¿Cómo podemos combatir eficazmente el fraude hoy en día?

El fraude no sólo afecta a las empresas financieras: ¡es asunto de todos y evoluciona al mismo ritmo que las nuevas tecnologías! Tanto si es usted un particular como un profesional, es importante poner en marcha medidas preventivas y curativas.

¿Cómo combatir el fraude bancario?

Como individuo, es esencial tomar medidas para combatir el fraude bancario. He aquí una lista completa de recomendaciones para ayudarle a proteger su información financiera:

Esté alerta ante correos electrónicos y llamadas sospechosas

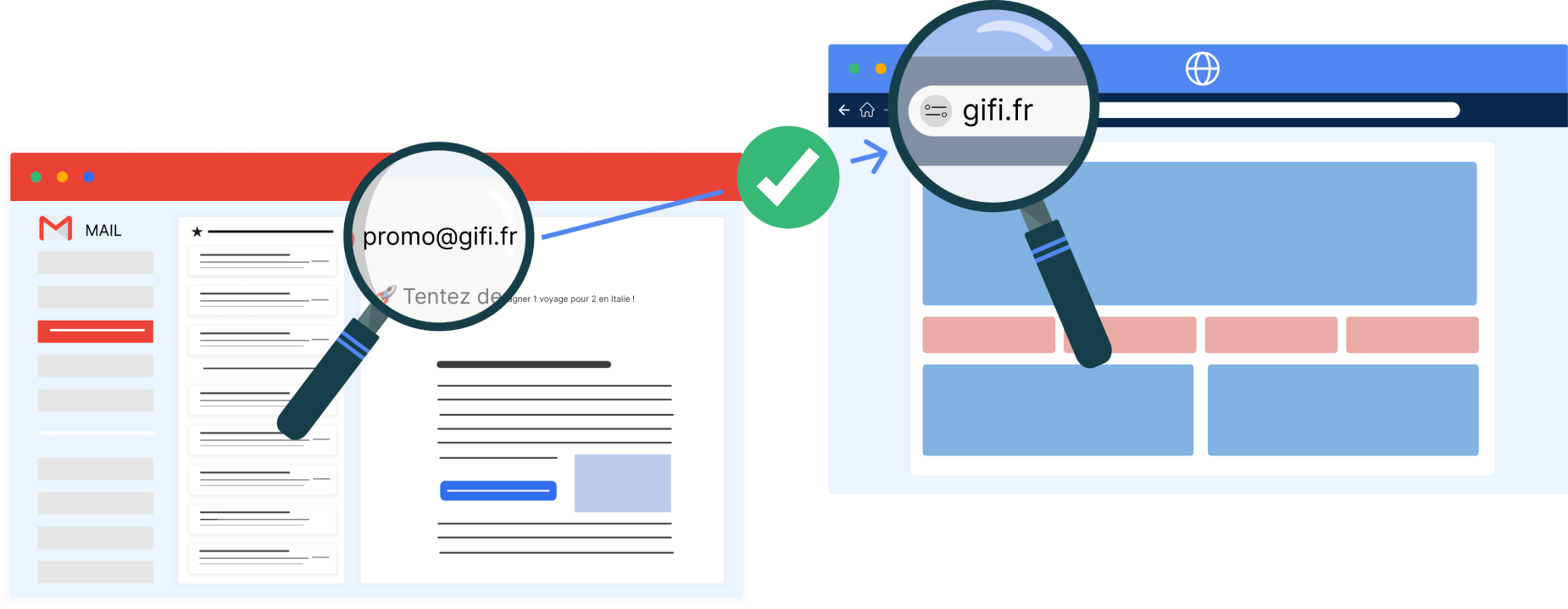

- Nunca responda a solicitudes de información personal o financiera por correo electrónico o teléfono, especialmente si parecen proceder de su banco u otras instituciones financieras. Las entidades financieras nunca le pedirán que les facilite sus datos bancarios, códigos de tarjetas de crédito o datos de acceso por correo electrónico, teléfono o SMS.

- Compruebe siempre la identidad del remitente: el nombre de dominio de la dirección de correo electrónico (la parte que va después de la @) suele inducir a error. Compruebe que corresponde exactamente al nombre de dominio del sitio del remitente (la parte después de www.). Por ejemplo, si recibe un correo electrónico de Gifi, probablemente será auténtico si la dirección de correo electrónico es @gifi.fr, ya que su sitio web es www.gifi.fr. Si, por el contrario, el nombre de dominio es @gifi-promo.fr, probablemente se trate de un correo electrónico fraudulento de phishing.

- No haga clic en enlaces sospechosos ni descargue archivos adjuntos de remitentes desconocidos.

Utilice contraseñas seguras

- Opte por contraseñas complejas y únicas para cada una de sus cuentas bancarias.

- Siempre que sea posible, mezcle números, letras mayúsculas y minúsculas y caracteres especiales.

- Evite utilizar contraseñas obvias, como su fecha de nacimiento o el nombre de su mascota.

Cuidado con los sitios web no seguros

- Compruebe que los sitios web en los que realiza transacciones son seguros. Busque el candado en la barra de direcciones y asegúrese de que la URL empieza por«https://» en lugar de «http://».

- Evite los sitios web sospechosos o poco fiables, sobre todo los que le piden información confidencial, como sus datos bancarios.

Controle regularmente sus cuentas

- Vigile de cerca sus extractos bancarios y transacciones en línea.

- Informe inmediatamente a su banco de cualquier actividad sospechosa y pídale que tome las medidas necesarias para proteger su cuenta.

Utilice una solución de protección en línea

- Instale un software antivirus fiable y asegúrese de que esté siempre actualizado.

- Utilice un cortafuegos para proteger su ordenador contra intrusiones malintencionadas.

Evite compartir información sensible en público

- Evite compartir datos financieros confidenciales, como los de su tarjeta bancaria, en lugares públicos o en redes Wi-Fi no seguras.

Mantenerse al corriente de las últimas técnicas de fraude

- Manténgase al corriente de la evolución de las prácticas fraudulentas para poder adoptar un enfoque proactivo en la protección de su información financiera.

¿Cómo combatir el fraude de identidad?

El fraude de identidad, incluido el robo de identidad y el fraude presidencial, es extremadamente común. De hecho, en el top 5, el fraude (falso) del presidente ocupa el primer lugar (47%), seguido de cerca por el robo de identidad (38%). Existen herramientas para contrarrestar esta lacra. Netheos, especialista en verificación de identidad desde 2004, le propone 4 soluciones para luchar contra el fraude de identidad, en función de sus necesidades en materia de seguridad y de conformidad reglamentaria.

Combinando la Inteligencia Artificial con un equipo de expertos humanos antifraude, Netheos ha optado por el más alto nivel de seguridad para sus procesos KYC de onboarding de clientes. Disponible 24 horas al día, 7 días a la semana y con sede en Montpellier (Francia), nuestro equipo está formado por expertos en fraude (agentes de aduanas, policía de fronteras, imprentas nacionales) y es capaz de analizar una gran variedad de documentos (documentos de identidad, justificantes, certificados, etc.).

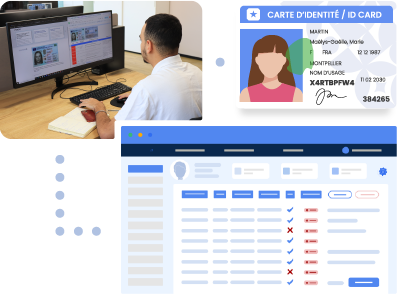

Soluciones para combatir el fraude documental

Las prácticas de falsificación de documentos incluyen la imitación y falsificación de documentos oficiales (carnés de identidad, pasaportes, etc.), documentos administrativos (facturas, ingresos, etc.) y diplomas y certificados. Más fácil de detectar que la identificación de personas, la verificación manual requiere mucho tiempo.

Para superar este problema, Netheos ha creado una solución que comprueba automáticamente documentos y comprobantes utilizando algoritmos propios de Machine Learning y tecnología OCR.

En sólo 6 segundos, se realizan 4 capas de control sobre el documento:

- Calidad: ¿la imagen es aceptable: nítida, brillante, bien encuadrada?

- Tipo: ¿es éste el documento esperado?

- Coherencia: ¿la información facilitada al introducir el formulario es coherente con los datos del documento?

- Autenticidad: ¿es una falsificación? ¿Está falsificado el documento?

La solución Netheos Doc Check permite comprobar una amplia gama de documentos, como documentos de identidad (DNI, pasaportes, permisos de residencia, etc.), nóminas, notificaciones fiscales, facturas, calendarios de pago y certificados.

Por último, para garantizar la autenticidad de unos documentos digitales cada vez más fáciles de modificar, y en especial desde el 1 de enero de 2018 y la promulgación de las leyes contra el fraude en el IVA y de cumplimiento del software, ha surgido un conjunto de procesos técnicos y organizativos: el archivo de valor probatorio. Se refiere al proceso de registro, almacenamiento y recuperación de documentos o datos digitales para demostrar su autenticidad, integridad e inteligibilidad en caso de auditoría.

- AML y LCB-FT: definición y misiones

Rellene el formulario y nos pondremos en contacto con usted lo antes posible.

Puede descubrir :

- Cómo podemos satisfacer sus expectativas, sus problemas y sus necesidades específicas

- Una demostración personalizada, que le permitirá apreciar la fluida experiencia que ofrecemos

- Opiniones de clientes y estudios de casos de empresas similares que han integrado nuestras soluciones

- Ventajas, beneficios y valor según su caso de uso