Prima di affrontare il tema della lotta alle frodi, è importante concordare sulla definizione di frode: un’azione deliberata e intenzionale volta a ingannare, ingannare o truffare una persona o un ente al fine di ottenere benefici illegali, generalmente a spese di altri. Esiste una moltitudine di frodi che possono essere raggruppate in 7 tipi: finanziarie, commerciali, di identità, documentali, sociali, informatiche e online.

La lotta alle frodi (o meglio alle frodi) è quindi l’insieme delle azioni e delle misure messe in atto per prevenire, individuare e punire questi atti fraudolenti. Coinvolge diverse parti interessate, come le autorità pubbliche, le aziende private e gli stessi individui. La pratica è regolata da leggi e regolamenti nazionali, europei e internazionali.

La legge per combattere le frodi

Qual è la sfida principale nella lotta contro le frodi?

Dopo la crisi di Covid-19 e le sue conseguenze sulla digitalizzazione della società, il rischio di atti fraudolenti è aumentato notevolmente. Secondo uno studio di Euler Hermes – DFCG per il 2021, 3 aziende su 5 registrano un aumento dei tentativi di frode, di cui 3 su 4 sono attacchi di phishing. Nello stesso anno, 1 azienda su 4 è stata vittima di frodi accertate.

In un mondo digitale in continua evoluzione, dove emergono regolarmente nuove forme di frodeIn questo contesto, la sfida principale nella lotta contro le frodi è quella di proteggere gli individui, le aziende e le istituzioni da attività illegali e fraudolente, al fine di garantire la sicurezza del sistema finanziario. fiducial’integrità e la trasparenza delle transazioni commerciali, finanziarie e digitali.

Una lotta efficace contro le frodi richiede una comprensione approfondita delle tecniche utilizzate dai truffatori, nonché l’attuazione di misure preventive e repressive.

Quali sono le leggi e i regolamenti che regolano la lotta contro le frodi in Francia?

In Francia, si basa su un quadro giuridico rigoroso. Ecco le principali leggi e regolamenti per combattere questa piaga. Questo elenco non è esaustivo.

La legge Hamon

- Adottata nel 2014, la Legge Hamon mira a rafforzare la protezione dei consumatori e a incoraggiare pratiche commerciali più eque.

- Questa legge introduce una serie di misure specifiche per prevenire le pratiche fraudolente nelle vendite online. Ad esempio, richiede che i siti web di e-commercemostrino chiaramente le informazioni sui prodotti e servizi offerti, comprese le loro caratteristiche essenziali, il prezzo totale comprensivo di tasse, le condizioni di consegna e di pagamento e le condizioni per l’esercizio del diritto di recesso.

- Inoltre, la Legge Hamon aumenta le sanzioni per le pratiche commerciali ingannevoli o aggressive. La legge prevede ammende fino al 15% del fatturato medio annuo generato in Francia dall’impresa interessata.

- Codice legale: Codice del consumo

La legge Sapin 2

- Emanata nel 2016, la legge Sapin 2 mira a rafforzare la trasparenza e l’etica nella vita economica.

- Per quanto riguarda la frode fiscale, questa legge concede ampi poteri alle autorità competenti per indagare sui reati fiscali e recuperare le attività fraudolente.

- Le sue disposizioni principali includono la creazione dell’Agenzia francese anticorruzione (AFA), incaricata di prevenire e individuare gli atti di corruzione, e l’introduzione di un sistema di “whistleblowing” per incoraggiare la segnalazione di atti fraudolenti.

- Codice legale: Code monétaire et financier

La quarta direttiva LCB-FT

- La quarta direttiva europea mira a combattere il riciclaggio di denaro e il finanziamento del terrorismo.

- Questa direttiva impone obblighi rigorosi ai professionisti del settore finanziario, come banche, compagnie di assicurazione, notai, avvocati, agenti immobiliari, ecc. in termini di due diligence dei clienti.

- Questi obblighi comprendono l’identificazione e la verifica dell’identità dei clienti (KYC), il monitoraggio continuo dei loro movimenti finanziari (KYT) e la segnalazione di transazioni sospette alle autorità competenti (in particolare TRACFIN e AMF).

- Codice legale: Code monétaire et financier

Fissate un appuntamento con uno dei nostri esperti per scoprire come le soluzioni Netheos vi permettono di verificare l’identità dei vostri utenti, in modo sicuro e senza perdere la conversione.

La quinta direttiva LCB-FT

- La quinta direttiva europea LCB-FT (nota anche come AMD5) rafforza le misure esistenti per combattere le frodi finanziarie.

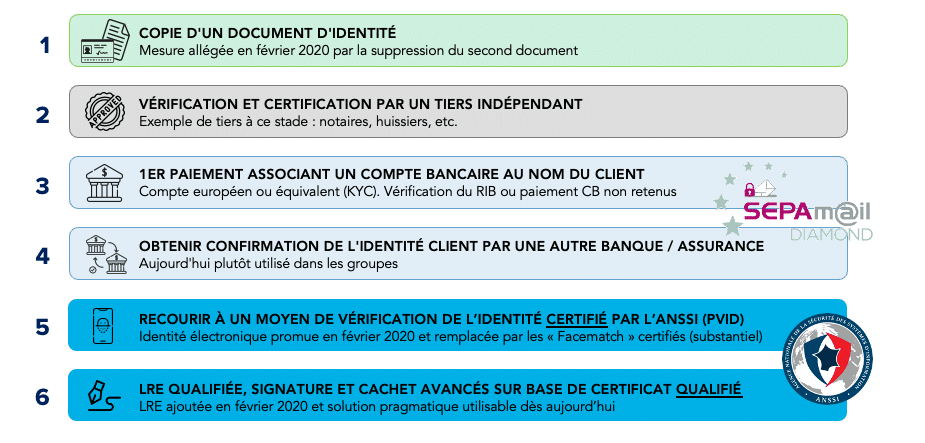

- In particolare, impone una maggiore vigilanza specificando le misure aggiuntive da attuare in caso di rapporti commerciali a distanza.

- Queste misure comprendono l’obbligo per le aziende soggette alla legge di utilizzare soluzioni certificate dall’ANSSI per la verifica dell’identità dei propri clienti (Firma Elettronica Qualificata, percorso PVID, Identità Digitale, ecc.)

- Codice legale: Code monétaire et financier

Legge sulla fiducia nell'economia digitale (LCEN)

- Adottata nel 2004, la LCEN regolamenta le attività online e mira a prevenire le azioni fraudolente su Internet.

- La direttiva impone ai fornitori di servizi online di adottare misure di sicurezza adeguate per proteggere i dati personali degli utenti.

- Inoltre, questa legge include anche disposizioni specifiche per combattere lo spamming (l’invio di e-mail non richieste di marketing di massa o cybercriminali) e i contenuti illegali su Internet.

- Codice legale: Code de commerce

Legge per la modernizzazione dell'economia (LME)

- La LME, promulgata nel 2008, mira a promuovere la concorrenza e a migliorare il funzionamento del mercato.

- Contiene disposizioni specifiche per prevenire pratiche commerciali fraudolente, come l’abuso di posizione dominante o gli accordi illeciti tra aziende.

- Ad esempio, questa legge rafforza i poteri dell’Autorità garante della concorrenza e del mercato di indagare sulle pratiche anticoncorrenziali e di imporre sanzioni alle aziende che le hanno commesse.

- Codice legale: Code de commerce

Che cos'è la legge del 23 ottobre 2018, nota come "legge antifrode"?

La legge del 23 ottobre 2018 sulla lotta alle frodi è un atto legislativo che mira a migliorare l’individuazione e la repressione delle frodi. Mentre la legge per uno Stato al servizio di una società fiduciaria (ESSOC) mirava a semplificare i rapporti dell’amministrazione con gli utenti, in particolare attraverso l’introduzione di un diritto all’errore, la legge del 23 ottobre 2018 la integra con rafforzamento delle sanzioni contro gli evasori fiscali (la cui azione non è più un errore, ma un’azione deliberata).

Questa legge ha due obiettivi principali: individuare e individuare meglio le frodi e punirle meglio. Per raggiungere questi obiettivi, il testo introduce una serie di innovazioni significative:

- La creazione di una "polizia fiscale" all'interno del Ministero del Bilancio per aumentare le capacità di indagine giudiziaria nei casi di frode fiscale.

- Rafforzare i poteri delle dogane per combattere i software fraudolenti progettati per consentire e nascondere le frodi.

- Miglioramento della collaborazione tra gli agenti responsabili della lotta alle pratiche fraudolente nelle missioni di controllo e recupero.

- Chiarimento degli obblighi fiscali delle piattaforme di economia collaborativa, al fine di utilizzare meglio i dati raccolti dalle autorità fiscali e migliorare la loro capacità di individuare i redditi non dichiarati.

Sono state aumentate anche le sanzioni per le frodi:

- Applicazione automatica della pratica del "naming and shaming", volta a rendere pubbliche le sentenze emesse dai tribunali (richiami fiscali e sanzioni amministrative pecuniarie) per i casi più gravi di frode fiscale.

- La creazione di una sanzione amministrativa (in aggiunta alle sanzioni pecuniarie esistenti) per i professionisti che si rendono complici di frodi fiscali.

- Aumento delle multe al doppio dell'importo ottenuto dalla frode fiscale.

Webinar

Per saperne di più, scaricate la nostra infografica gratuita intitolata “5 livelli di controllo per fermare le frodi d’identità su Internet”

Chi combatte le frodi?

I protagonisti della lotta alle frodi in Francia e nell'UE

In Francia, diversi attori svolgono un ruolo fondamentale. Ecco un elenco dei principali attori coinvolti.

- Le autorità pubbliche Il governo francese, attraverso varie istituzioni come il Ministero dell’Economia e delle Finanze, la Direzione Generale delle Finanze Pubbliche (DGFiP) e la Direzione Generale della Concorrenza, dei Consumatori e del Controllo delle Frodi (DGCCRF), è responsabile dell’attuazione di politiche e misure per combattere le frodi. Il ruolo di queste autorità è quello di individuare, prevenire e punire gli atti fraudolenti.

- Forze dell’ ordine: sono coinvolte anche la polizia e la gendarmeria. Hanno il compito di indagare sui casi di frode segnalati, arrestare i sospetti truffatori e raccogliere le prove necessarie per l’azione penale.

- Organismi di controllo: diversi organismi indipendenti sono responsabili della regolamentazione in diversi settori. Ad esempio, l’Autorité des marchés financiers (AMF) assicura che le transazioni sui mercati finanziari avvengano nel rispetto delle norme vigenti, mentre l’Autorité de contrôle prudentiel et de résolution (ACPR) vigila sulle attività bancarie e tutela gli utenti.

- Professionisti del settore privato: aziende come banche e compagnie assicurative hanno un ruolo importante da svolgere: devono applicare misure di protezione interne per proteggere le loro attività e i loro clienti da potenziali atti dolosi. Ciò può includere l’uso di soluzioni avanzate come quelle offerte da Netheos per individuare schemi fraudolenti attraverso un’alleanza strategica tra AI e competenze umane.

- Associazioni e organizzazioni non governative: alcune ONG si dedicano specificamente alla lotta contro le frodi. Forniscono informazioni, consulenza e sostegno alle vittime di frodi, sensibilizzano l’opinione pubblica sui rischi associati alle frodi e sostengono politiche più severe per combattere questo flagello. Un esempio è la nota associazione “30 millions de consommateurs”.

- Le istituzioni europee: la Commissione europea svolge un ruolo fondamentale nel coordinamento degli sforzi a livello europeo. È responsabile dello sviluppo di politiche e regolamenti per prevenire e combattere le frodi. Anche l’Ufficio europeo per la lotta antifrode (OLAF) è un’importante istituzione che indaga sui casi di frode ai danni delle finanze dell’UE.

Come combattono le banche le frodi?

Per combattere le frodi, il riciclaggio di denaro e il finanziamento del terrorismo (LCB-FT), le banche devono implementare una strategia di gestione del rischio e della conformità. A tal fine, devono applicare una serie di misure per verificare l’identità e l’autenticità dei loro potenziali clienti: si tratta del cosiddetto processo di Customer Due Diligence (CDD).

Nell’ambito di questo processo, le banche sono obbligate per legge a :

- Conoscere i propri clienti (processo KYC)

- Identificare chiaramente le proprie transazioni (processo KYT o Know Your Transaction).

Inoltre, gli istituti bancari stanno adottando una serie di misure aggiuntive per combattere attivamente le frodi. Ecco le 5 azioni principali:

-

Implementazione di sistemi di sicurezza avanzati

Investimenti in tecnologie all'avanguardia come le soluzioni di verifica dell'identità a distanza di Netheos che utilizzano il riconoscimento facciale con rilevamento attivo o passivo dal vivo. Questi strumenti sono generalmente utilizzati quando la banca entra in relazione con i propri clienti (ad esempio, quando viene aperto un conto corrente) per adempiere agli obblighi KYC. In particolare, questi metodi eliminano il rischio di furto d'identità (ndr: la pratica di assumere deliberatamente l'identità di un'altra persona per compiere azioni fraudolente).

-

Rafforzare i protocolli di autenticazione

Implementazione di diversi livelli di autenticazione per garantire che solo le persone autorizzate possano accedere a un account o eseguire operazioni sensibili. Queste misure, note come autenticazione forte, spesso includono l'uso di password complesse, la doppia autenticazione (password + convalida via e-mail, ad esempio, o ricezione di un codice via SMS) e notifiche in caso di connessione sospetta da un dispositivo sconosciuto.

-

Monitoraggio continuo delle transazioni

Per rispettare gli obblighi del KYT, le banche utilizzano strumenti di analisi avanzati per monitorare in tempo reale le transazioni effettuate sulle loro piattaforme. Ciò consente di identificare rapidamente qualsiasi attività insolita o fraudolenta e di intervenire immediatamente per ridurre al minimo il rischio.

-

Collaborazione con le autorità competenti

Lavorare a stretto contatto con le forze dell'ordine (in particolare l'ACPR e l'AMF) per scambiare informazioni cruciali (come le liste nere o l'elenco delle persone politicamente esposte) e per cooperare nelle indagini sulle frodi. Questa collaborazione rafforzerà l'individuazione e la repressione delle attività fraudolente.

-

Sensibilizzazione e formazione

Le banche organizzano regolarmente corsi di formazione per il proprio personale, al fine di sensibilizzarlo sulle nuove tecniche di frode e di informarlo sulle misure da adottare per identificare e segnalare i casi sospetti. Inoltre, educano i loro clienti dando loro consigli su come proteggere i loro dati sensibili.

Fissate un appuntamento con uno dei nostri esperti per scoprire come le soluzioni Netheos vi permettono di verificare l’identità dei vostri utenti, in modo sicuro e senza perdere la conversione.

Come possiamo combattere efficacemente le frodi oggi?

Le frodi non riguardano solo le società finanziarie: sono affari di tutti e si evolvono allo stesso ritmo delle nuove tecnologie! Che siate privati o professionisti, è importante mettere in atto misure preventive e curative.

Come possiamo combattere le frodi bancarie?

Come individuo, è essenziale adottare misure per combattere le frodi bancarie. Ecco un elenco completo di raccomandazioni per aiutarvi a proteggere le vostre informazioni finanziarie:

Fate attenzione alle e-mail e alle chiamate sospette

- Non rispondete mai a richieste di informazioni personali o finanziarie via e-mail o telefono, soprattutto se sembrano provenire dalla vostra banca o da altri istituti finanziari. Gli istituti finanziari non vi chiederanno mai di fornire le vostre coordinate bancarie, i codici delle carte di credito o i dati di accesso via e-mail, telefono o SMS.

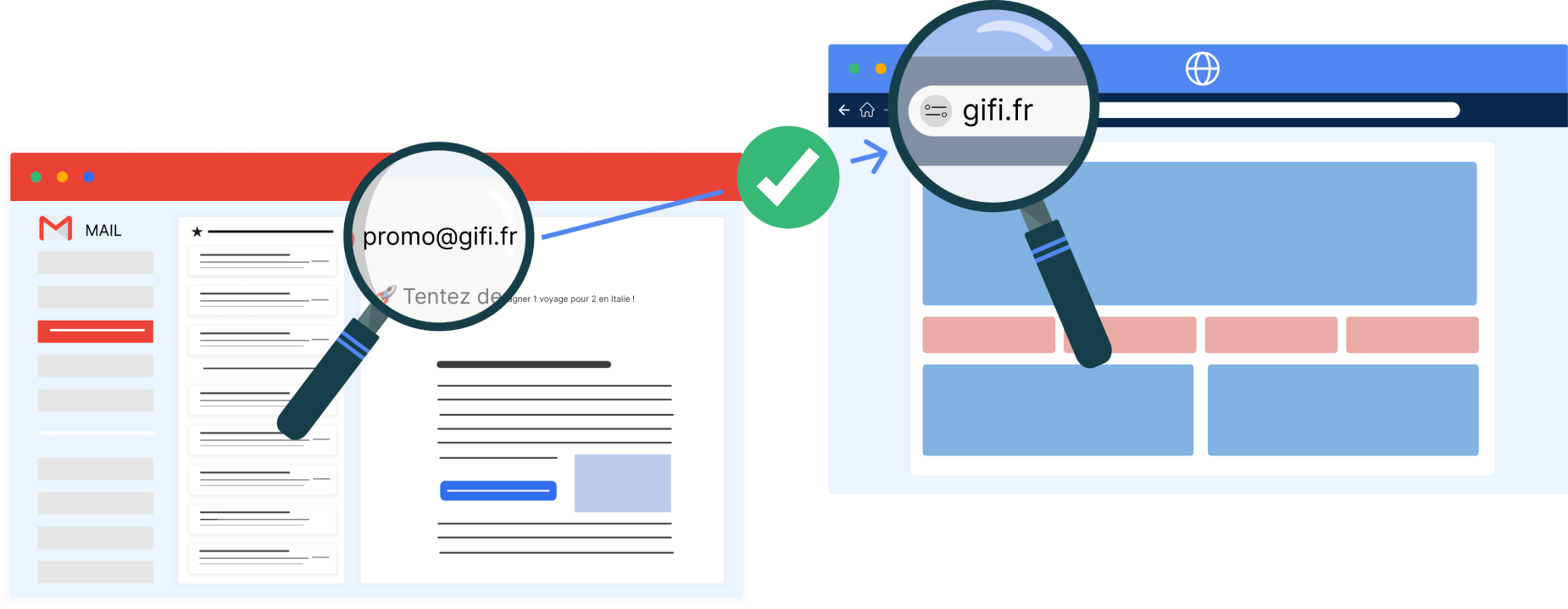

- Verificate sempre l’identità del mittente: il nome di dominio dell’indirizzo e-mail (la parte dopo la @) è generalmente fuorviante. Verificate che corrisponda esattamente al nome di dominio del sito del mittente (la parte dopo www.). Ad esempio, se si riceve un’e-mail da Gifi, probabilmente sarà autentica se l’indirizzo e-mail è @gifi.fr, poiché il loro sito web è www.gifi.fr. Se invece il nome di dominio è @gifi-promo.fr, probabilmente si tratta di un’e-mail di phishing fraudolenta.

- Non cliccate su link sospetti e non scaricate allegati da mittenti sconosciuti.

Utilizzare password forti

- Scegliete password complesse e uniche per ogni conto bancario.

- Quando possibile, mescolate numeri, lettere maiuscole e minuscole e caratteri speciali.

- Evitate di usare password ovvie come la vostra data di nascita o il nome del vostro animale domestico.

Attenzione ai siti web non protetti

- Verificate che i siti web su cui effettuate le transazioni siano sicuri. Cercate il lucchetto nella barra degli indirizzi e assicuratevi che l’URL inizi con“https://” e non con “http://”.

- Evitate i siti web sospetti o inaffidabili, soprattutto quelli che vi chiedono informazioni sensibili come i vostri dati bancari.

Tenete regolarmente sotto controllo i vostri conti

- Tenete d’occhio gli estratti conto e le transazioni online.

- Segnalate immediatamente alla vostra banca qualsiasi attività sospetta e chiedete di prendere le misure necessarie per proteggere il vostro conto.

Utilizzare una soluzione di protezione online

- Installate un software antivirus affidabile e assicuratevi che sia sempre aggiornato.

- Utilizzate un firewall per proteggere il computer da intrusioni dannose.

Evitare di condividere informazioni sensibili in pubblico

- Evitate di condividere dati finanziari sensibili, come i dati della vostra carta di credito, in luoghi pubblici o su reti Wi-Fi non protette.

Tenersi aggiornati sulle ultime tecniche di frode

- Tenetevi aggiornati sugli sviluppi delle pratiche fraudolente in modo da adottare un approccio proattivo alla protezione delle vostre informazioni finanziarie.

Come possiamo combattere le frodi d'identità?

Le frodi di identità, tra cui il furto di identità e la frode del presidente, sono estremamente comuni. Infatti, nella top 5, la frode (finta) del presidente è al primo posto (47%), seguita da vicino dal furto di identità (38%). Esistono strumenti per contrastare questo flagello. Netheos, specialista nella verifica dell’identità dal 2004, vi offre 4 soluzioni per combattere le frodi di identità, a seconda delle vostre esigenze in termini di sicurezza e conformità normativa.

Combinando l’intelligenza artificiale con un team di esperti antifrode umani, Netheos ha optato per il massimo livello di sicurezza per i processi KYC di onboarding dei clienti. Disponibile 24 ore su 24, 7 giorni su 7 e con sede a Montpellier, in Francia, il nostro team è formato da esperti di frodi (doganieri, polizia di frontiera, tipografie nazionali) ed è in grado di analizzare un’ampia gamma di documenti (documenti d’identità, pezze d’appoggio, certificati, ecc.).

Soluzioni per combattere le frodi documentali

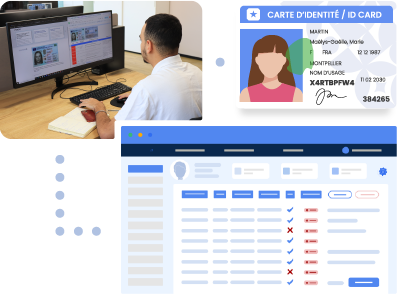

Le pratiche di frode documentale comprendono la contraffazione e la falsificazione di documenti ufficiali (carte d’identità, passaporti, ecc.), documenti amministrativi (fatture, redditi, ecc.) e diplomi e certificati. Più facilmente rilevabile rispetto all’identificazione degli individui, la verifica manuale è estremamente dispendiosa in termini di tempo.

Per ovviare a questo problema, Netheos ha creato una soluzione che controlla automaticamente i documenti e i voucher utilizzando algoritmi proprietari di Machine Learning e la tecnologia OCR.

In soli 6 secondi, vengono eseguiti 4 livelli di controllo sul documento:

- Qualità: l’immagine è accettabile: nitida, luminosa, ben inquadrata?

- Tipo: è il documento previsto?

- Coerenza: le informazioni fornite al momento dell’inserimento del modulo sono coerenti con i dati presenti nel documento?

- Autenticità: è una contraffazione? Il documento è falsificato?

La soluzione Netheos Doc Check può essere utilizzata per controllare un’ampia gamma di documenti, tra cui documenti d’identità (carte d’identità, passaporti, permessi di soggiorno, ecc.), buste paga, avvisi fiscali, fatture, piani di pagamento e certificati.

Infine, per garantire l’autenticità di documenti digitali sempre più facilmente modificabili, in particolare dal 1° gennaio 2018 e dall’entrata in vigore delle leggi anti-frode IVA e sulla conformità dei software, è emerso un insieme di processi tecnici e organizzativi: l’archiviazione a valore probatorio. Si riferisce al processo di registrazione, archiviazione e recupero di documenti o dati digitali per dimostrarne l’autenticità, l’integrità e la comprensibilità in caso di audit.

- AML e LCB-FT: definizione e missioni

Compilate il modulo e vi contatteremo al più presto.

Potete scoprire :

- Come possiamo soddisfare le vostre aspettative, i vostri problemi e le vostre esigenze specifiche

- Una demo personalizzata, che vi permetterà di apprezzare l’esperienza fluida che offriamo

- Feedback dei clienti e casi di studio di aziende simili che hanno integrato le nostre soluzioni

- Vantaggi, benefici e valore in base al vostro caso d’uso