Ați auzit probabil de KYCabrevierea de la Know Your Customer (Cunoașteți-vă clientul). Dar ce înseamnă mai exact acest lucru? Acesta este procesul de verificare a clienților unei companii, al cărui obiectiv principal este combaterea fraudei, a spălării banilor și a finanțării terorismului (LCB-FT). Pentru unele companii, cum ar fi băncile și instituțiile financiare, aceasta este o obligație legală pe care trebuie să o respecte.

Definiția KYC (cunoașterea clientului)

Ce este KYC?

KYC, cunoscut și sub numele de „Know Your Customer”, se referă la un proces pus în aplicare de companii pentru a verifica și autentifica identitatea clienților lor.

Ca parte a procesului KYC, companiile trebuie să obțină informații specifice despre clienții lor, cum ar fi numele complet, adresa, data nașterii și numărul de identificare al pașaportului. Această colectare de date le permite companiilor să se asigure că clienții lor sunt cine pretind a fi.

Care este scopul KYC?

KYC permite companiilor să :

- Reducerea riscurilor potențiale asociate cu activitatea infracțională și frauda financiară

- Respectarea obligațiilor de reglementare actuale (AML5 / LCB-FT)

- Să-și protejeze reputația oferind clienților un serviciu foarte sigur

- O mai bună înțelegere a clienților, a nevoilor și preferințelor acestora, ceea ce facilitează personalizarea ofertelor și îmbunătățirea experienței generale a clienților.

De ce este KYC obligatoriu?

Pentru unele companii, procedurile KYC sunt obligații de reglementare care vizează colectarea și actualizarea datelor clienților. Încadrate în legislația europeană și națională, aceste obligații se bazează pe mai multe directive împotriva spălării banilor (în special cea de-a cincea directivă LCB-FT, cunoscută și sub numele de AML5). Cele mai multe dintre ele fac parte din Codul monetar și financiar (CMF)Obiectivul principal al acestor directive este de a consolida abordarea bazată pe riscuri (asigurându-se că riscurile majore la care este expusă o societate sunt identificate, evaluate și gestionate în mod corespunzător) și de a combate spălarea banilor și finanțarea terorismului.

Procedurile KYC: care sunt obligațiile de reglementare?

Pentru a se conforma reglementărilor, societățile în cauză trebuie să îndeplinească o serie de obligații care răspund la două obiective, astfel cum sunt prevăzute laarticolul R. 561-12 din CMF.

Primul obiectiv este de a colecta și analiza informațiile necesare pentru a înțelege clientul și natura relației de afaceri. Aceasta include următoarele puncte:

- Identificarea precisă a clientului (moral sau fizic) și a naturii acestuia (profesional sau neprofesional)

- Identificarea beneficiarului efectiv

- Stabilirea profilului de risc al clientului: cultura și experiența acestuia în materie de investiții, obiectivele și metodele sale de investiții.

- să cunoască originea și destinația fondurilor implicate în tranzacții

Al doilea obiectiv este de a pune în aplicare proceduri de remediere pentru a se asigura că datele colectate sunt actualizate pe toată durata parteneriatului comercial.

După cum se prevede laarticolul R. 561-12, societățile în cauză trebuie să colecteze, să actualizeze și să analizeze„informațiile necesare pentru a menține o cunoaștere adecvată a relațiilor lor de afaceri„.

În cazul unuiaudit al CNIL, unitățile profesionale în cauză trebuie să fie în măsură să furnizeze registrul lor actualizat în permanență al activităților de prelucrare pentru a justifica următoarele puncte:

- Respectarea permanentă a tuturor standardelor și obligațiilor LCB-FT

- Respectarea reglementărilor privind prelucrarea datelor cu caracter personalGDPR)

- Conformitatea cu obligațiile sporite de securitate IT

În cele din urmă, persoanele fizice și instituțiile profesionale care fac obiectul procedurii KYC sunt obligate să raporteze orice suspiciune de fraudă, spălare de bani sau finanțare a terorismului către Tracfin, instituția responsabilă cu colectarea rapoartelor. Acest serviciu de informații francez este atașat Ministerului Economiei, Finanțelor și Suveranității Industriale și Digitale.

Sancțiuni penale pentru nerespectarea standardelor KYC

Autoritatea de Control Prudențial și de Rezoluție (ACPR) este organismul de supraveghere pentru sectorul bancar și cel al asigurărilor. În Franța, aceasta are competența de a sancționa instituțiile care nu respectă standardele KYC, de la un simplu avertisment („blâme”) până la o amendă de până la 100 de milioane de euro (sau 10% din cifra de afaceri totală). În cele mai grave cazuri, ACPR poate impune ointerdicție de desfășurare a activității. Există 4 motive de sancționare:

- Autentificarea insuficientă a clienților

- Suspiciuni de fraudă, spălare de bani sau finanțare a terorismului care nu au fost raportate la Tracfin

- Procedură inadecvată de remediere KYC (actualizarea datelor clienților)

- Plan de acțiune insuficient privind conformitatea LCB-FT

În 2022, ACPR a emis 7 decizii, care s-au soldat cu amenzi în valoare totală de peste 14 milioane de euro. Marea majoritate a acestor sancțiuni se referă la sectorul asigurărilor (60%) pentru încălcări ale obligațiilor privind KYC clientelei.

Webinar

Aflați mai multe descărcând reluarea gratuită a webinarului intitulat „Cum pot automatiza verificarea documentelor clienților în timpul unui proces KYC?”

Cine este supus KYC?

Articolul L561-2 din CMF enumeră toate „persoanele care fac obiectul obligațiilor de combatere a spălării banilor și a finanțării terorismului”. Iată un rezumat, clasificat pe sectoare de activitate:

Servicii bancare și financiare

- Organizații și instituții bancare

- Instituții de plată

- Instituții emitente de monedă electronică

- Instituții de credit

- Societăți de investiții

- Banque de France

- Persoanele care acceptă plăți în numerar sau în monedă electronică

- Schimbătoare manuale

- Emitenții de jetoane de criptomonede

Asigurări și sănătate

- Societăți enumerate în Codul asigurărilor

- Asigurare mutuală

- Fond de pensii ocupaționale suplimentare

- Intermediari de asigurări

Jocuri de noroc

- Operatori autorizați de jocuri de noroc și pariuri

Persoanele care desfășoară următoarele activități cu tranzacții de 10.000 de euro sau mai mult

- Comerțul cu metale și pietre prețioase

- Comerțul cu opere de artă și antichități

- Vânzarea voluntară a mobilierului prin licitație publică

- Închirierea de bunuri imobile (chirie mai mare sau egală cu 10.000 EUR)

Alte industrii

- Contabili autorizați

- Auditori statutari

- Avocați, notari, administratori judiciari și mandatari desemnați de instanță

- Agenți sportivi

- Caisses des règlements pécuniaires des avocats (Fonduri de decontare financiară a avocaților)

- Grefieri de tribunal comercial

Când ar trebui să se efectueze KYC?

Pentru sectoarele în cauză, procesul KYC devine obligatoriu în următoarele situații:

- Deschiderea unui cont: Atunci când un nou client dorește să deschidă un cont, de exemplu la o bancă sau la o platformă de tranzacționare, procedura KYC este obligatorie pentru a verifica identitatea acestuia și pentru a stabili un parteneriat comercial de încredere.

- Tranzacții financiare de 10 000 EUR sau mai mult: Acest lucru permite respectarea standardelor LCB-FT prin identificarea persoanelor implicate în aceste tranzacții.

- Remedierea KYC: Actualizarea și rectificarea înregistrărilor existente ale clienților atunci când anumite informații lipsesc, sunt incorecte sau depășite, pentru a rămâne în conformitate cu reglementările LCB-FT.

- Efectuarea de operațiuni sensibile: Anumite tranzacții specifice, cum ar fi deschiderea unui cont bancar offshore sau schimbul unor cantități mari de valută, necesită o verificare reglementară strictă pentru a preveni abuzurile și a asigura trasabilitatea fluxurilor de bani.

Care este diferența dintre KYC, KYB și KYT?

Ce este KYB (Know Your Business)?

KYB este un proces utilizat de organizațiile financiare pentru a verifica identitatea și activitatea companiilor cu care au relații comerciale. Această procedură face parte integrantă din KYC și are ca scop prevenirea oricăror activități ilegale.

Atunci când o societate dorește să încheie un parteneriat cu o instituție financiară, aceasta din urmă trebuie să colecteze informații despre societate pentru a înțelege structura, activitățile economice, modelul de afaceri și beneficiarii efectivi ai acesteia. Acest lucru permite instituției financiare să evalueze nivelul de risc asociat cu relația de afaceri propusă.

Informațiile solicitate în timpul procesului KYB pot varia în funcție de tipul de afacere și de reglementările în vigoare în fiecare jurisdicție. Cu toate acestea, cerințele comune includ:

- Documente oficiale: cum ar fi statutul societății, certificatele oficiale de înregistrare eliberate de autoritatea competentă și orice document care dovedește existența juridică a societății.

- Informații privind structura acționariatului: aceasta include lista beneficiarilor efectivi (UBO), adică a persoanelor care dețin majoritatea acțiunilor societății.

- Informații comerciale: acestea includ natura activităților societății, principalii săi clienți și furnizori și orice alte informații relevante pentru evaluarea nivelului de risc.

Ce este KYT (Know Your Transaction)?

KYT se concentrează pe monitorizarea și analizarea tranzacțiilor financiare efectuate de un client sau de o entitate. Principalul său obiectiv este de a detecta activitățile suspecte prin analizarea unor parametri precum sumele, frecvența și țările de origine sau de destinație a fondurilor.

Utilizând algoritmi sofisticați și tehnici sofisticate de învățare automată, instituțiile financiare pot analiza datele de tranzacție în timp real pentru a identifica orice comportament anormal sau fraudulos și a-l raporta către Tracfin.

Diferențe între KYC, KYB și KYT

Diferența dintre cele 3 procese constă în aplicarea lor:

- KYC se concentrează pe identificarea și verificarea datelor personale ale clienților.

- KYB se concentrează pe obținerea unei înțelegeri aprofundate a companiilor cu care are o legătură de afaceri.

- KYT se concentrează pe monitorizarea tranzacțiilor efectuate de clienți sau companii pentru a detecta orice activitate suspectă.

Este important de remarcat faptul că, în ciuda diferențelor aparente, cele 3 concepte sunt interdependente și au un obiectiv comun: combaterea fraudei, a spălării banilor și a finanțării terorismului.

Faceți o programare cu unul dintre experții noștri pentru a explora modul în care soluțiile Netheos vă permit să verificați identitatea utilizatorilor dumneavoastră, în siguranță și fără a pierde conversia.

Cum pot efectua un KYC? Procesul în 5 pași

În cadrul unui proces KYC, există mai mulți pași cheie care trebuie urmați pentru a asigura o verificare precisă și fiabilă a clienților. Iată care sunt principalii pași care trebuie luați în considerare:

-

Colectarea și verificarea datelor clienților

-

Înțelegerea relației de afaceri

-

Evaluarea riscurilor

- Este o persoană expusă politic (PEP)?

- Conduce o companie care prezintă un risc ridicat de infracțiuni financiare?

- Încearcă în mod suspect să își reducă obligațiile fiscale?

- Este interesat de un serviciu considerat a fi de risc ridicat?

-

Actualizarea datelor clienților: remedierea KYC

-

Păstrarea datelor

Primul pas în procesul KYC constă în colectarea și verificarea datelor despre potențialii clienți. Scopul este de a crea un dosar KYC care să conțină documentele esențiale KYC ale clientului, precum și unele dintre informațiile personale ale acestuia. În cazul în care persoana este o persoană fizică, ar trebui să solicitați cel puțin numele complet, adresa, data și locul nașterii și țara de reședință. Pentru a completa aceste informații și pentru a verifica acuratețea lor, va trebui, de asemenea, să colectați documente KYC, cum ar fi cartea de identitate și dovada adresei. Pentru a automatiza acest proces, recomandăm utilizarea soluțiilor de verificare bazate pe inteligență artificială, cum ar fi Netheos ID, care efectuează o verificare completă în 4 puncte în doar 3 secunde: calitatea, tipul, consistența și autenticitatea documentului.

În această etapă, trebuie să înțelegeți de ce vrea clientul să utilizeze produsele sau serviciile dumneavoastră și cum intenționează să le folosească. Trebuie să colectați informații privind tipurile, mărimea și frecvența tranzacțiilor planificate și țările implicate în aceste tranzacții. Această înțelegere vă va ajuta să detectați orice activitate suspectă care ar putea avea legătură cu spălarea banilor.

Următorul pas este evaluarea nivelului de risc pe care îl prezintă fiecare client. Pentru a face acest lucru, va trebui să puteți răspunde la o serie de întrebări. Iată câteva exemple:

Informațiile despre clienți se modifică în timp, astfel încât datele KYC trebuie revizuite și actualizate în mod regulat pentru a se asigura acuratețea lor. Acest lucru este cunoscut sub numele de remediere KYC. Pentru a vă oferi un exemplu, dacă un client devine director al unei întreprinderi cu un risc ridicat de infracțiuni financiare din cauza unei noi poziții sau numiri, va trebui să actualizați nivelul de risc și să colectați informații suplimentare.

În conformitate cu reglementările actuale, entitățile raportoare trebuie să păstreze documentele KYC pentru un anumit număr de ani după încheierea relației de afaceri. În Franța, perioada de păstrare a datelor referitoare la obligațiile de diligență este stabilită prin lege la 5 ani.

Ce soluții KYC ar trebui să aleg?

Soluții de automatizare KYC Netheos

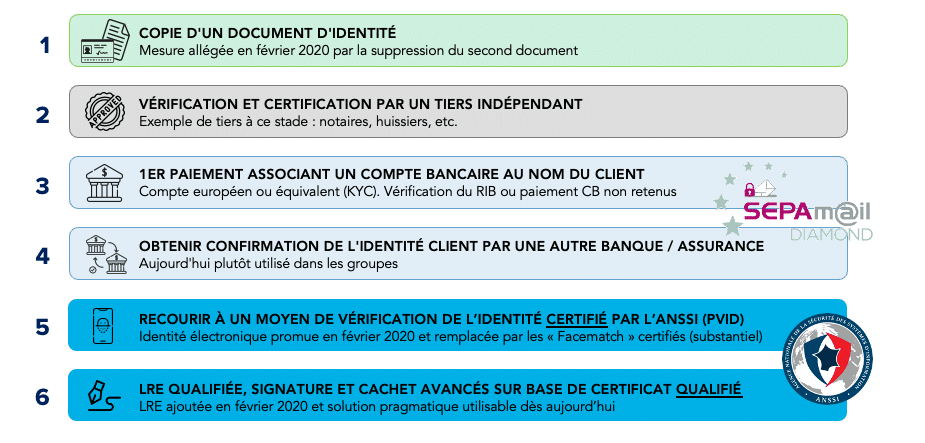

Pentru a fi conforme, soluțiile de KYC lei trebuie să îndeplinească 2 dintre cele 6 cerințe suplimentare de due diligence prevăzute de cea de-a 5-a Directivă LCB-FT (AML5).

Alegerea unei soluții KYC depinde de o serie de criterii, cum ar fi securitatea, conformitatea și experiența utilizatorului. Soluțiile Netheos de verificare a identității sunt 100% conforme cu LCB-FT. Datorită unei tehnologii de recunoaștere facială brevetate (numită ®Facematch) bazată pe cea mai recentă generație de algoritmi de inteligență artificială, nostru soluțiile sunt cele mai fluide de pe piațăcare vă garantează rata maximă de conversie ! În funcție de nevoile dumneavoastră în materie de securitate și conformitate, puteți alege între 3 soluții.

Netheos ID+

Soluția istorică cea mai utilizată de clienții noștri. Tehnologia noastră de recunoaștere facială ®Facematch Photo elimină riscul de furt de identitate. Traseul complet ghidat oferă o rată de conversie foarte ridicată, cu un timp mediu de finalizare de 48 de secunde.

Utilizare: Proces simplu de îmbarcare a clienților KYC, cu o nevoie redusă de conformitate

Conformitate LCB-FT: Dacă este combinată cu o soluție diamantată SEPAm@il

Netheos ID FAST

Versiunea video a tehnologiei noastre de recunoaștere facială ®Facematch nu numai că elimină riscul de fraudă, dar simplifică și întregul parcurs al utilizatorului: rata de conversie este maximizată cu un timp de finalizare de mai puțin de 40 de secunde, oferind cea mai bună experiență de utilizare de pe piață.

Utilizare: Semnătura electronică calificată (QES), proces KYC de îmbarcare a clienților fără probleme

Conformitatea LCB-FT: dacă este utilizată pentru semnătura electronică calificată (QES)

Netheos ID MAX

Sistemul de verificare la distanță a identității este în curs de certificare PVID de către ANSSI pentru a îndeplini obligațiile legale impuse în anumite sectoare. Calea PVID de la Netheoscombină inteligența artificială și experții umani, disponibili 24 de ore din 24, 7 zile din 7 și cu sediul în Franța, cu un parcurs de la un capăt la altul în mai puțin de 2 minute.

Utilizare: PVID curs

Conformitate LCB-FT: Soluție auditată și în curs de certificare de către ANSSI, 100% conformă cu LCB-FT.

Faceți o programare cu unul dintre experții noștri pentru a explora modul în care soluțiile Netheos vă permit să verificați identitatea utilizatorilor dumneavoastră, în siguranță și fără a pierde conversia.

Documente și informații care trebuie colectate pentru un dosar KYC complet

Articolul R. 561-12 din CMF impune instituțiilor profesionale reglementate să„colecteze și să analizeze informațiile necesare pentru a înțelege scopul și natura relației de afaceri” pentru a se conforma cu regulamentul LCB-FT. Pentru a obține aceste informații, societățile utilizează formulare KYC, care sunt completate de colectarea de documente KYC. Aceste informații despre clienți sunt utilizate pentru a compila un dosar KYC complet.

Formularele KYC: ce informații de bază trebuie colectate?

Îmbarcarea digitală a clienților este procesul de primire și integrare a noilor clienți într-o companie. În centrul acestui proces se află etapa de KYC clientelei KYC, în timpul căreia instituțiile în cauză trebuie să își identifice clienții. Indiferent dacă datele lor sunt colectate prin intermediul unui formular KYC online sau al unui formular pe hârtie, informațiile esențiale care trebuie colectate sunt, în general, aceleași. Acestea sunt împărțite în două categorii, în funcție de faptul dacă clientul este o persoană fizică sau juridică.

Persoane fizice

- Starea civilă

- Nume și prenume

- Numele de fată (dacă este cazul)

- Data nașterii

- Adresa poștală completă

- Telefon activ (mobil sau fix)

- Adresa de e-mail

- Țara de reședință

- Naționalitate

- Profesia

- Angajator

- Sectorul de activitate

În plus, există informații privind persoanele expuse politic (PEP), adică dacă titularul poliței de asigurare sau un membru direct al familiei sale a deținut o funcție politică, judiciară sau administrativă importantă în ultimele 12 luni.

În cele din urmă, societățile trebuie să colecteze informații privind situația financiară și obiectivele de investiții ale persoanei în cauză:

- Venitul net anual al gospodăriei fiscale

- Tipul de venit

- Active financiare și imobiliare

- Împrumuturi în curs

- Obiective și orizont de investiții

- Capacitatea de a suporta riscuri

- Experiența investitorilor

- Testarea culturii și înțelegerii financiare a clientului

Persoană juridică

- Numele companiei

Forma juridică (SA, SARL, SAS, EURL, etc.) - Numele reprezentantului legal

- Numărul SIRET

- Codul APE

- Denumirea activității

- Adresa sediului social

- Telefon

- Adresa de e-mail

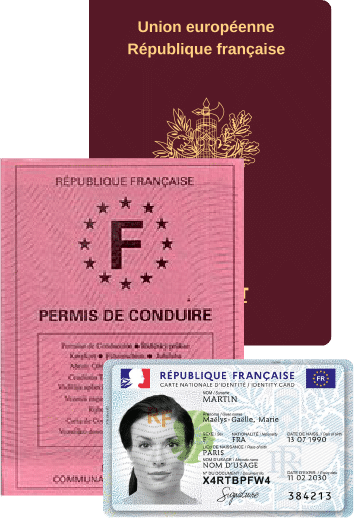

Documente KYC care trebuie furnizate de către persoanele fizice

Dovada validă a identității (ambele părți) :

- Cartea Națională de Identitate (CNI)

- Pașaport

- Permis de ședere

precum și o a doua dovadă de identitate pentru persoanele care au un cont bancar în afara SEE (Spațiului Economic European), inclusiv un permis de conducere în plus față de cele 3 de mai sus.

În cele din urmă, vi se va cere să prezentați o dovadă a adresei cu o vechime mai mică de 3 luni:

- Factură (electricitate, gaz sau apă)

- Factura telefonică

- Chitanța de chirie

- Certificat de asigurare

- Acte de proprietate

Documentele KYC pe care trebuie să le furnizați ca societate comercială

- Extract de K-bis cu o vechime mai mică de 3 luni

- Copie a statutului actualizat al asociației

- Copie față-verso a actului de identitate al reprezentantului legal sau al semnatarului societății comerciale

- Lista acționarilor majoritari care dețin mai mult de 25% din capitalul societății

Completați formularul și vă vom contacta în cel mai scurt timp posibil.

Puteți descoperi :

- Cum vă putem satisface așteptările, problemele și nevoile dumneavoastră specifice

- O demonstrație personalizată, care vă permite să apreciați experiența fluidă pe care o oferim

- Feedback-ul clienților și studii de caz ale unor companii similare care au integrat soluțiile noastre

- Avantaje, beneficii și valoare în funcție de cazul dumneavoastră de utilizare